売却にかかる税金は?譲渡所得や特別控除について解説 | 東京・神奈川の不動産のことならエムイーPLUS町田

不動産コラム

column

不動産売却を知る売却にかかる税金は?譲渡所得や特別控除について解説

譲渡所得税の概要と特別控除を受ける為の条件について、2020年に設立された新制度も含めて解説します。不動産や土地の売却などをお考えの方は、本記事の内容をしっかりと理解しておきましょう。

1.不動産売却にかかる譲渡所得税

1-1.譲渡所得とは

譲渡所得とは不動産を売却した際に売主が得た利益を指します。利益があった場合は所得とみなされ譲渡所得税が課せられます。不動産の購入額よりも売却金額が低ければ、損益となる為に譲渡所得は発生しません。譲渡所得は以下の計算式で求めることができます。

譲渡収入金額-(取得費+譲渡費用)-特別控除額=譲渡所得金額

(例)譲渡収入金額3,500万円/取得費2,600万/譲渡費用100万の場合

3,500万-(2,600万+100万)=800万

※譲渡収入金額→不動産を売却した時に得た金額

取得費→不動産の購入金額(減価償却を考慮する必要有)

譲渡費用→売却の為にかかった費用

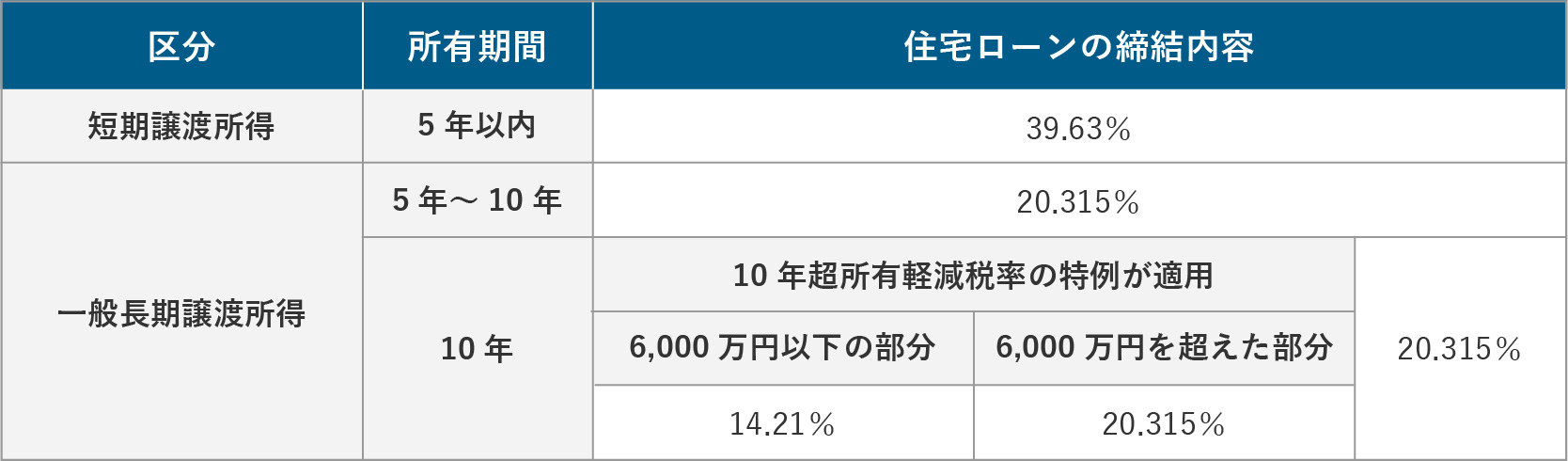

1-2.譲渡所得税の税率

譲渡所得税の税率は、売却する不動産の所有期間によって異なります。少し複雑ですので、所有期間ごとの税率を以下の図を参考に見ていきましょう。

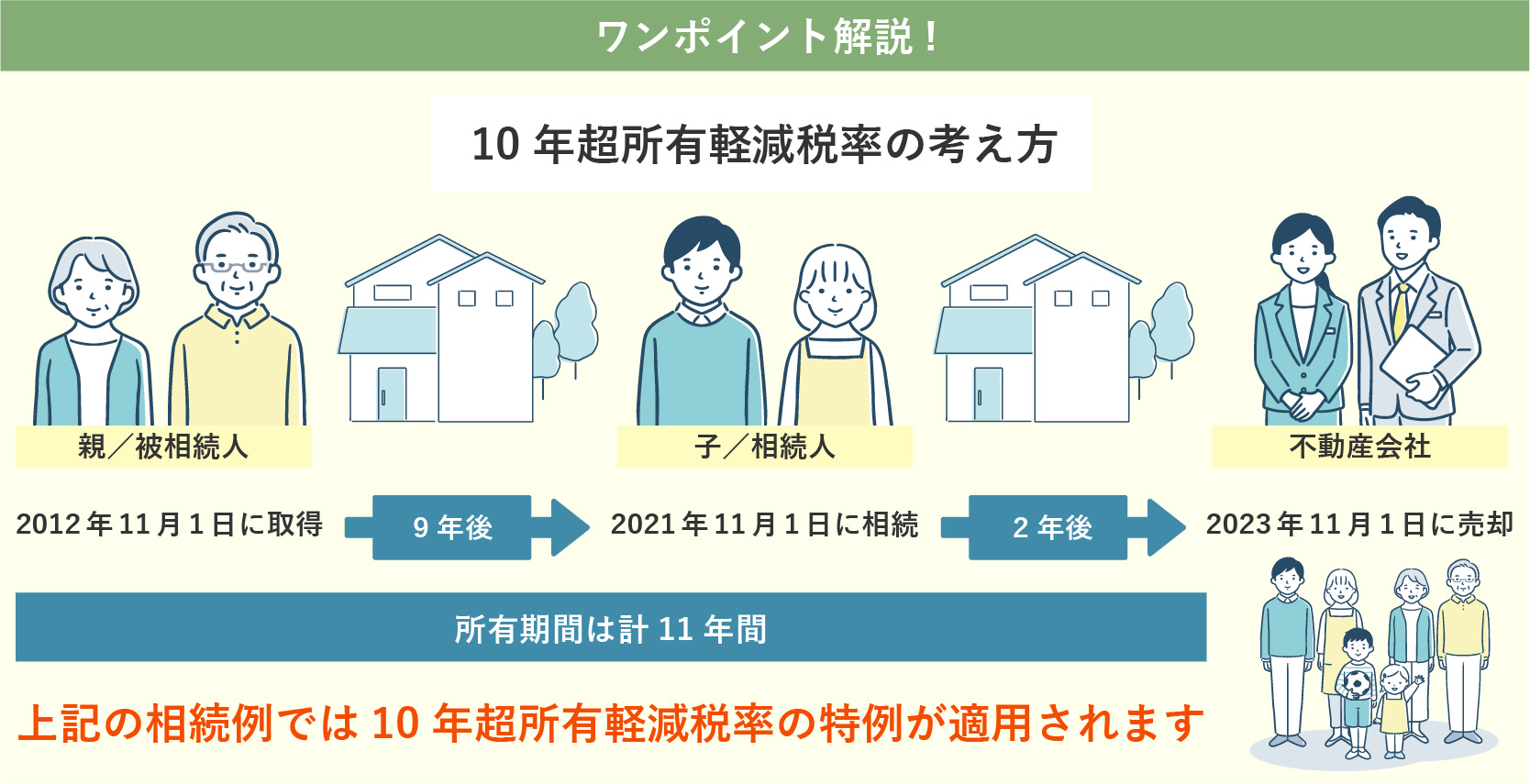

所有期間が5年以下の場合、用途を問わず39.63%の税率です。続いて5年~10年の場合は20.315%となります。10年以上の非居住用は20.315%、居住用に関しては『10年超所有軽減税率の特例』が適用されます。この特例で課税額が大幅に下がり、課税譲渡所得が6,000万円以下の部分に関しては14.21%、それ以外の部分に関しては20.315%が課税対象です。相続した不動産の場合は原則として、被相続人の取得時期を相続人が引き継ぎます。税額計算の方法は以下の通りです。

課税譲渡所得×税率(所得税・住民税)=税額

(例)所有期間5年以下の場合

800万×39.63%=317万 ※100万円以下の金額は切り捨て

10年超所有軽減税率の特例を画像を用いて解説します。

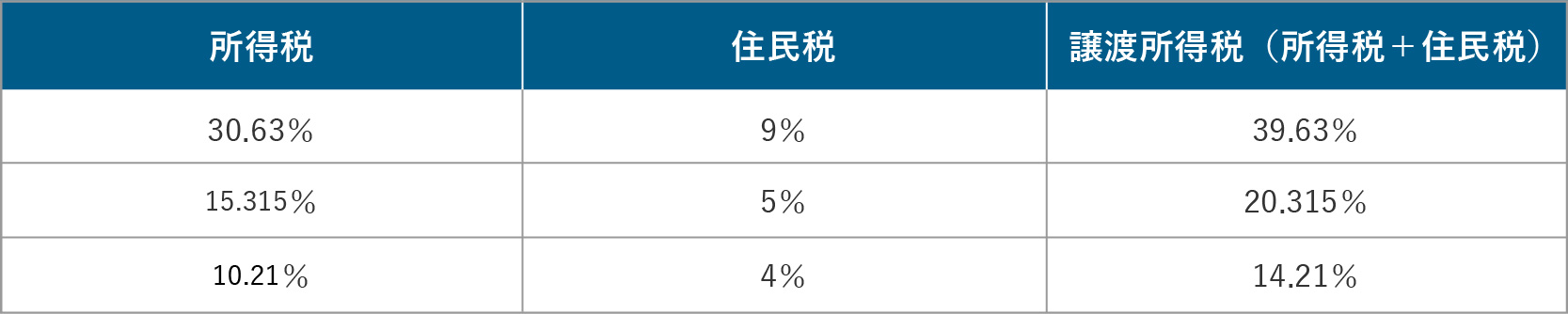

1-3.税率の内訳

譲渡所得税の内訳は、所得税と住民税の合算によって税率が算出されています。確定申告の際は、所得税と住民税のそれぞれで計算を行う必要があります。所得税と住民税それぞれの税率内訳を以下の表にまとめていますので、確定申告の際に参考にしてください。

※平成25年から令和19年まで、復興特別所得税として2.1%を所得税と併せて申告・納付する必要があります。所得税に記載の数字には2.1%が含まれています。

2.譲渡所得の特別控除とは

不動産の売却で譲渡所得が発生した際、一定の条件を満たすと特例として特別控除を適用できます。どのような場合に特別控除を受けることができるのか見ていきましょう。

2-1.譲渡所得の特別控除

土地や建物などに適用される特別控除は全部で7種類あります。所有している土地や建物がどの控除に該当するのかチェックしておきましょう。

■5,000万円の特別控除

公共事業などの為に土地や建物を売却

■3,000万円の特別控除

マイホーム(居住用財産)を売却

■2,000万円の特別控除

特定土地区画整理事業などの為に土地を売却

■1,500万円の特別控除

特定住宅地造成事業等の為に土地を売却

■1,000万円の特別控除

平成21年及び平成22年に取得した国内にある土地を譲渡

■800万円の特別控除

農地保有の合理化の為に土地を売却

■100万円の特別控除

低未利用土地等を売却

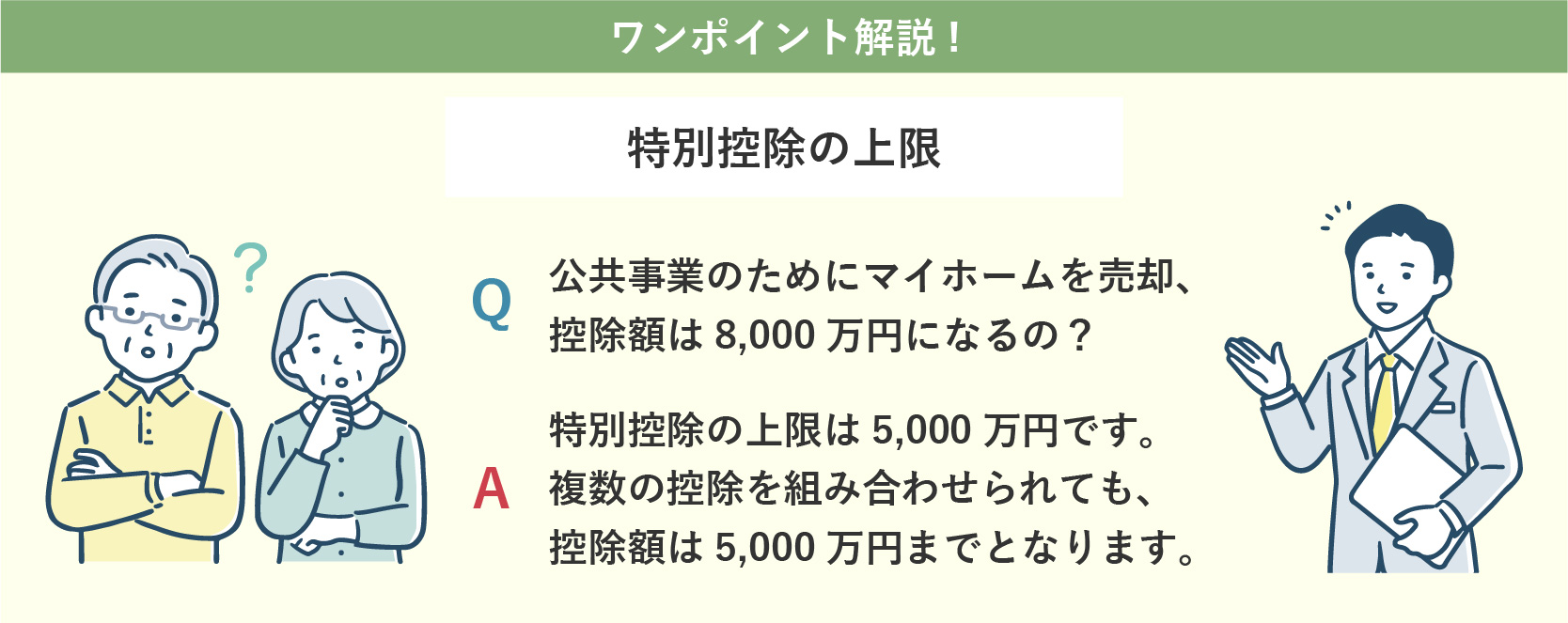

この特別控除で注意したいのが控除額の上限額が5,000万円であることです。複数の特別控除を組み合わせることが出来たとしても、5,000万円を超えた控除は受けられません。

次に、各控除の内容について詳しく解説していきます。

2-2.5,000万円の特別控除

土地収用法や収用権が認められている公共事業等の目的で不動産を売却した際、最大で5,000万円の控除が受けられます。この特別控除を受ける為には以下の全ての条件をクリアする必要があります。

■5,000万円の特別控除の条件

1.売却した不動産が固定資産であること

2.代替資産を取得した場合の他の課税の特例の特例を受けていないこと

3.最初に買取り等の申出を受けた日から6ヶ月を経過する日までに売却をしていること

4.公共事業の施行者から最初に買取の申出を受けた者(相続人も含む)による譲渡であること

この特例に関しての注意点は以下の2点です。

①同じ公共事業に対して2年以上またがって売却する場合であっても控除の適用は最初の年のみ可能

②公共事業の為に土地建物を売った場合、『対価補償金等で他の土地建物に買い換えたと きは譲渡がなかったものとする特例』との併用は不可

参考:国税庁「収用等により土地建物を売った時の特例

2-3.3,000万円の特別控除

マイホーム(居住用財産)を売却した際に、所有期間の年数関係なく譲渡所得から最高3,000万円まで控除ができる特例です。 7種類の特例の中でも条件が多く複雑な特例です。適用をお考えの際は本記事を参考に細かくチェックを行ってください。

■3,000万円の特別控除の条件

1-1.自分が住んでいる家屋を売却、家屋とともにその敷地や借地権を売却すること

1-2.以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する年の12月31日までに売却すること

※家屋を取り壊した場合はその敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され且つ、住まなくなった日から3年を経過する年の12月31日までに売却すること。家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他に使用していない要件2つに当てはまること

2.売却を行った過去2年以内に以下の適用を受けていないこと

→被相続人の居住用財産に係る譲渡所得の特別控除の特例

→マイホームの譲渡損失についての損益通算及び繰越控除の特例

3.売却を行った年と過去2年の間に以下の適用を受けていないこと

→マイホームの買換えやマイホームの交換の特例

4.売った家屋や敷地等が以下の適用を受けていないこと

→収用等の場合の特別控除

5.売った家屋や敷地等が以下の適用を受けていないこと

→収用等の場合の特別控除

6.災害によって滅失した場合は、住まなくなった日から3年を経過する年の12月31日までに売却すること

7.売手と買手が、特別な関係でないこと

→特別な関係とは親子や夫婦、生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人を指します

参考:国税庁「マイホームを売ったときの特例」

2-4.2,000万円の特別控除

特定土地区画整理事業の為に土地を売却した際に2,000万円の控除ができる特例です。 この特例は区画整理事業用として国や地方公共団体に土地を売却する場合に適用が可能です。適用には以下の条件も必要です。

■2,000万円の特別控除の条件

1.同じ公共事業に対して2年以上にわたり売却できる場合でも控除の適用は最初の年のみ

2.併用ができない控除項目がある

→居住用財産との買い替え特例

→1,000万円特別控除

また、施行区域の面積条件もある為、適用が可能かどうかを事業施行者へ確認することをお勧めします。

2-5.1,500万円の特別控除

特定住宅地造成事業の為に土地を売却した際に譲渡所得から1,500万円が控除される特例です。 主に土地収用法に基づいた買取が多く、買い主は地方公共団体などです。 また、特定住宅地造成事業ですが防災街区の整備や景観の整備など事業範囲が定められています。適用には以下の条件も必要です。

■1,500万円の特別控除の条件

1.住宅建設事業の為の売却でも適用可

2.プロジェクトの規模が5ヘクタール以上

3.特定住宅地造成事業の為の売却

2-6.1,000万円の特別控除

建物に加え、土地を売却した際に譲渡所得から1,000万円を控除される特例です。 万が一売却額が1,000万円に満たなくとも、譲渡所得額がそのまま控除額となります。適用には以下の条件も必要です。

■1,000万円の特別控除の条件

1.平成21年1月1日から平成22年12月31日までの期間に土地等を取得していること

2-1平成21年に取得した土地等は平成27年以降に譲渡すること

2-2平成22年に取得した土地等は平成28年以降に譲渡すること

3.売手と買手が、特別な関係でないこと

→特別な関係とは親子や夫婦、生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人を指します

4.相続、遺贈、贈与、交換、代物弁済および所有権移転外リース取引により取得した土地等ではないこと

5.譲渡した土地等について以下の特例を受けていないこと

→収用等の場合の特別控除

→事業用資産を買い換えた場合の課税の繰延べなど他の譲渡所得の特例

※控除の対象は、譲渡した年の1月1日時点において所有期間が5年超の土地に限られます。土地と建物を同時に購入している場合は、土地のみの売却益を計算しておきましょう。

参考:国税庁「平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除」

2-7.800万円の特別控除

農地保有の合理化の為に農地を売却した際に譲渡所得から800万円を控除される特例です。適用には以下の条件も必要です。

■800万円の特別控除の条件

1.農用地利用集積計画や農業委員会のあっせんによって譲渡した場合

2.農地中間管理機構や農地利用集積円滑化団体に譲渡した場合

また、農業経営基盤強化促進法による買入協議であれば譲渡益から1,500万円を控除できます。

2-8.100万円の特別控除(低未利用土地等を売却)

2020年7月1日より「低未利用土地等を譲渡した場合の長期譲渡所得の特別控除」という制度が開始されました。 この控除は、500万円以下の不動産を売却した際に譲渡所得から100万円を控除される特例です。 譲渡所得の金額が100万円未満の場合、その譲渡所得の金額が控除額になります。条件は以下の通りです。

■100万円の特別控除の条件

1.都市計画区域内にある低未利用土地

2.売却した年の1月1日に所有期間が5年を超えている

3.売手と買手が、特別な関係でないこと

→特別な関係とは親子や夫婦、生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人を指します

4.売却金額が、低未利用土地等の上にある建物等の対価を含めて500万円以下であること

5.売却後、その低未利用土地等の利用がされること

6.この特例の適用を受けようとする低未利用土地等と一筆であった土地から過去2年間に分筆された土地またはその土地の上に存する権利について、過去2年以内にこの特例の適用を受けていないこと

7.売却した土地が以下の特例の適用を受けないこと

→収用等の場合の特別控除

→事業用資産を買い換えた場合の課税の繰延べ

※空き家や空き店舗などの建物付きの不動産も、譲渡物件に含まれています。

参考:国税庁「低未利用土地等を譲渡した場合の長期譲渡所得の特別控除」

3.特別控除を受ける為の手続き

3-1.確定申告

譲渡所得の特別控除を適用する為には、売却した年度末に行う確定申告が必要です。 万が一、確定申告を行わなかった場合は控除を受けられないことに加え、脱税になってしまう恐れもあります。 また、譲渡所得の発生の有無に限らず確定申告は必ず行いましょう。仮に損益が発生した場合でも損益通算によって、節税の可能性があります。 確定申告の方法や必要な書類に関して詳しく見ていきましょう。

3-2.確定申告の方法・必要な書類

確定申告は直接税務署に行って申告する方法に加え、ネットや郵送でも行えます。 確定申告に必要な書類を以下の表にまとめましたので必要書類を揃えましょう。 税務署・役場・法務局で入手する書類もありますので余裕をもって準備しておくことが大切です。

■不動産に関する書類(ご自身で準備)

・売買契約書

・一般媒介契約書

・仲介手数料の領収証

・登記費用など諸費用の領収証など

■その他の書類(税務署、役場、法務局で取得)

・確定申告書の用紙

・譲渡所得の内訳書

・戸籍の附票

・売却した不動産の全部事項証明書など

3-3.手続きの期限

確定申告には期限があり、期限内に申告を行う必要があります。例年の申告期限は、不動産を譲渡した翌年の2/16~3/15と定められています。 社会情勢によって申告期限に変動がある年もありますので、必ず確認をしておきましょう。

4.まとめ

いかがでしたでしょうか。今回は譲渡所得の解説、特別控除のケースから申請方法までご説明いたしました。記事のポイントをおさらいしましょう。

・譲渡所得の税率はどれほどの期間、所有していたかで異なる

・7種類特別控除があり、申請条件や併用不可能な控除がある

・特別控除を受ける場合は確定申告を行う必要がある

控除の条件や税率の計算は難しい部分がありますが、特別控除次第では支出に大きな差が生まれます。なるべく控除が受けられるよう、各条件をしっかりと理解しましょう。

税金対策や控除申請の為の確定申告、高値での売却の為には不動産屋会社への相談が一番の近道です。エムイーPLUS町田はこれまで多くのお客様の売却のお手伝いをしてきました。またインターネット広告に力を入れ他店を圧倒する物件掲載数を誇っております。長年培ってきた豊富な経験とノウハウから、不動産に関する税金のご相談はもちろんのこと、お客様のご要望に沿ったご提案が可能です。不動産会社へのご依頼は是非エムイーPLUS町田へご相談ください。

売却査定フォームお家のことで何かお困りの際は

ぜひエムイーPLUS町田へご連絡ください!

0120-008-442

定休日:水曜 営業時間:9:00~

新着コラム